2024年8月25日,CNESA DataLink 2024上半年储能数据发布会在苏州召开。中关村储能产业技术联盟理事长、中国能源研究会储能专委会主任委员陈海生先生发表《新型储能产业发展现状及趋势》主旨报告,并重磅发布了2024上半年储能数据。

中关村储能产业技术联盟自2011年自主创建CNESA全球储能数据库,潜心开展各类储能数据积累工作,公益发布各类维度储能数据十三年,为产业发展深度赋能。2023年,CNESA DataLink作为联盟数据库2.0版本全面上线,涵盖项目、厂商、政策、产品、投融资、成本价格、标准及电力运行等八大领域,成为行业内全面部署的一站式数据服务平台。更多数据可登录www.esresearch.com.cn 注册查看。

新型储能项目规模

累计装机首次超过100GWh

根据CNESA DataLink全球储能数据库的不完全统计,截至2024年6月底,中国已投运电力储能项目累计装机规模103.3GW(包括抽水蓄能、熔融盐储热、新型储能),同比增长47%,比去年底增长20%。抽水蓄能累计装机占比继去年首次低于60%之后,再次下降近10个百分点,首次低于55%。其中新型储能累计装机首次超过百吉瓦时,达到48.18GW/107.86GWh,功率规模同比增长129%,能量规模同比增长142%。

2024年上半年,中国新型储能继续高速发展,根据CNESA DataLink全球储能数据库的不完全统计,2024上半年新型储能新增投运装机规模13.67GW/33.41GWh,功率规模和能量规模同比均增长71%。新型储能项目数量(含规划、建设中和投运)超1000个,较去年同期增长67%。下半年将继续保持快速增长态势,预计2024年全年新增装机30-41GW。

图1:中国已投运电力储能项目累计装机规模(截至2024年6月底),单位:MW%

数据来源:CNESA

图2:中国已投运新型储能累计装机情况(截至2024年6月底)

数据来源:CNESA

用户侧储能装机同比增长超650%

规模等级上,百兆瓦级项目数量增速明显,50余个百兆瓦级项目相继投运,同比+30%;规划和建设中的百兆瓦级项目数量业已超过去年全年水平,以100-500MW项目数最多。新增项目中,2-4小时项目数最多,占比78%。

技术分布上,磷酸铁锂仍是主流,非锂储能技术应用逐渐增多:首个百兆瓦时级钠电储能项目、最大规模混合储能项目、300MW级压缩空气储能项目并网;百兆瓦时级重力储能项目首套充放电单元测试成功、百兆瓦级飞轮独立储能电站建设中;工商业用户侧长时液流电池项目投入使用等。

应用分布上,仍以源网侧应用为主,合计占比92%;用户侧占比较去年同期提升6个百分点,装机规模同比增长超过650%;支持可再生能源并网、大容量能源服务、用户能源管理服务是各应用领域最主要的服务。

得益于峰谷价差持续拉大和时段的优化,用户侧储能的市场热度持续升高。2024年上半年新增备案项目5231个,备案项目用户侧数量占比最大,接近70%,浙江备案总项目数和用户侧项目数均领先全国。

图3:中国新增投运新型储能项目应用装机分布(2024.H1),单位:MW%

数据来源:CNESA

新型储能招投标市场

储能系统中标均价趋稳

招标规模持续高增长,电池系统、储能系统和EPC的招标量均超去年同期水平(以能量规模计算),同比+86%、+29%、+124%;月度招标总量均高于去年同期水平,月均招标总量10GWh+(含电池系统、储能系统和EPC )。

源网侧招标规模高于去年同期,特别是电网侧招标规模涨幅最大,同比+140%,占比提升12个百分点;集采/框采规模近30GWh,同比+20%,超过60%的采购规模来自储能系统。

招标主体集采/框采规模放量,Top4规模均超5GWh,全部高于去年同期水平,国家能源集团集采/框采规模最大,同比+157%;中车株洲所,阳光电源、海博思创、远景能源 入围标段数最多。

图4:5GWh以上集采/框采项目招标主体和入围企业分布情况(2024.H1),单位:GWh

数据来源:CNESA

中标方面,中标规模同样高于去年同期,电池系统、储能系统和EPC的中标量(以能量规模计算),同比+50%、+19%、+173%;上半年中标总量(含电池系统、储能系统和EPC)同比+90%,各月中标规模均高于去年同期,最大月度中标规模增速超过200%。

储能系统上半年整体比去年同期是下降趋势,但上半年整体中标均价趋稳,为676.06元/kWh,同比-49%,与年初相比下降9%;此外,上半年出现了低于500元/kWh报价,创历史新低。

EPC上半年中标均价相对储能系统波动较大,中标均价1369.08元/kWh,同比-27%,与年初相比下降14%,降幅大于储能系统。

图5:磷酸铁锂储能系统中标均价及价格区间(2024.H1),单位:元/kWh

数据来源:CNESA

图6:储能系统和EPC中标均价变化趋势(2023年1月-2024年6月),单位:元/kWh(注:0.5C磷酸铁锂电池储能系统,不含用户侧应用;中标均价为统计周期内各项目中标单价的算术平均数。)

数据来源:CNESA

新型储能产业发展

产能投资回归理性

从产能规模来看,上半年我国新增储能电池产能规模 74GWh(含拟建、开工和投产项目),投产项目产能规模 9GWh,同比 -31%,全部来自锂电池项目。整体来看,产能投资回归理性,黑芝麻、珠海冠宇、新宙邦等多个锂电池、材料、电解液项目暂缓或终止。

从产量来看,2024年1-6月份,中国企业在全球市场中储能型锂电池产量超过110GWh,同比+47%;受上游原材料价格下降等因素影响,全国锂电池出口总额同比-12%,达到1934亿元。

图7:国内锂电池产量和出口情况分布(2021.H1-2024.H1)

数据来源:工业和信息化部,CNESA,海关总署

从资本市场景气度来看,2021年我们通过54家上市企业成分股发布的CNESA储能指数,在今年上半年上升了8.67%,同期创业板指数下降10.99%。与2021年初相比,储能指数上涨1.88%,创业板指数下降43.25%;整体来看,行业竞争仍然激烈,上游电池及电池材料,产能利用率走低,单价下降,多家企业呈现增收不增利的现象。从成分股的表现来看,规模化企业的抗风险能力高于业界平均水平。

企业方面,上半年储能企业在全球业务拓展方面持续加力。2024年上半年,中国储能企业在全球范围内签约订单规模超过 80GWh(不含招投标订单);海外订单 签约规模 超过50GWh,主要市场来自美洲、欧洲、澳洲、非洲、东南亚、中东等地。电池类企业带着 “产品”与“产能”出海逐渐成为趋势,部分电池企业也开始延展链条,将业务拓展至集成环节。光储类企业,由于具备技术、资源、渠道等优势,因此在海外布局的节奏也比较快。

图8:部分电池类和光储类企业典型海外订单情况(2024.H1)

储能产品迭代速度加快。在今年储能国际峰会期间,有100多款新品发布。电芯容量越来越大,从280到314甚至到500、600Ah产线已经在建设中,马上量产;储能系统容量从3点多兆瓦时到5MWh,甚至宁德时代、比亚迪、瑞浦兰钧等电池企业已经推出6MWh系统,还有储能系统其他核心配套单元,PCS、BMS、EMS、热管理方式、电气设备、以及各种集成技术,都在随着系统容量的变大而迭代升级。

新型储能政策及收益

一半以上收益依赖容量租赁

截至2024年6月底,全国已发布约 2160余项 与储能直接和间接相关的政策,广东、浙江、山东、安徽等地储能政策最为集中;2024年上半年,全国共发布储能直接和间接相关政策 425项,是去年同期的1.6倍。截至目前,全国已有26个省市制定了2025年底的新型储能装机目标,总规模达 86.6GW。20余个地区 提出的2025年产值/营收目标超500亿元,总规模目标近3万亿元。

从各项政策来看,新能源配储的方式越来越灵活,各地都鼓励租赁或购买独立共享储能容量;虽然多地动态调整分时电价,但峰谷价差同比呈下降趋势,今年前8个月,32个地区最大峰谷价差的总体平均值为0.68元/kWh,同比-6.7%;现货市场方面,现货均价同比去年上半年普遍下降;调峰辅助服务方面,国家发布196号文件,是影响辅助服务市场价格的关键因素,储能收益不确定性增增加;容量租赁方面,容量租赁价格受供需影响较大;容量补偿方面,河北、浙江对电网侧独立储能给与容量装机补偿,内蒙古、新疆等地按照放电量给与容量补偿。

图9:不同地区新能源配置储能要求

注:加粗的地区为2024年上半年新发布新能源配储要求的地区

数据来源:CNESA

图10:全国电网代购电平均价差(2024年1-8月),单位:元/kWh

从收益水平上看,美国CAISO、ERCOT电池储能平均收益水平最好,过去两年呈增长趋势。从收益构成上看,澳大利亚、英国储能收益来源以辅助服务为主,随着辅助服务市场的饱和,收益水平出现了大幅下降,但即便如此,从每年每兆瓦的收益来看,整体水平仍然高于国内。另外,与国外典型国家相比,国际市场中大部分收益来自于市场化的能量市场和辅助服务市场,容量市场占据一小部分;但国内独立储能电站一半以上的收益依赖容量租赁,租赁年限和租赁价格难以保证,未来我们仍需在储能如何参与电力市场方面持续探索和发力。

图11:国内外新型储能单位容量收益水平对比(2022年VS2023年)

图12:国内外新型储能收益构成对比

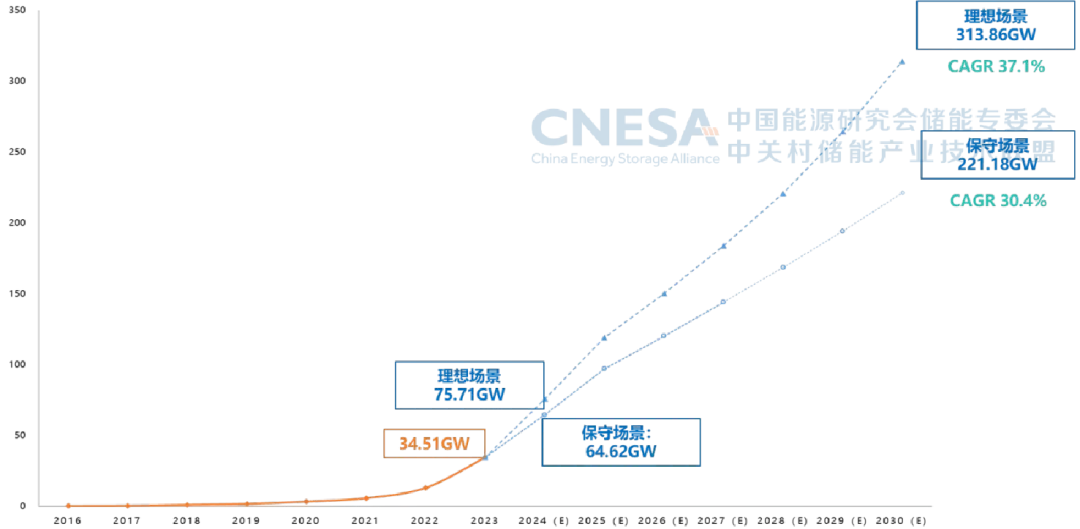

新型储能市场展望,理想场景下

2030新型储能累计装机313.9GW

CNESA自2014年起对中国储能市场规模进行预测,CNESA继续基于保守场景和理想场景,除了对2024-2028年中国新型储能市场的装机规模和发展趋势进行预测外,还新增了对2030年装机规模的预测。

预计“十四五”最后两年,新增储能装机仍呈快速增长态势,超额完成目前各省的规划目标;“十五五”呈现一个平稳增长的态势。

保守场景下,预计2028年新型储能累计装机规模将达到168.7GW,2024-2028年复合年均增长率(CAGR)为37.4%;预计2030年新型储能累计装机规模将达到221.2GW,2024-2030年复合年均增长率(CAGR)为30.4%,年平均新增储能装机规模为26.6GW。

理想场景下,预计2028年新型储能累计装机规模将达到220.9GW,2024-2028年复合年均增长率(CAGR)为45.0%。预计2030年新型储能累计装机规模将达到313.9GW,2024-2030年复合年均增长率(CAGR)为37.1%,年平均新增储能装机规模为39.9GW。

图13:中国新型储能累计装机规模预测(2024-2030年),单位:GW

中关村储能产业技术联盟作为国内最早一家专注于储能产业推动的非营利组织,一直将推动储能产业健康、有序、可持续发展作为使命,在推动产业政策的制定、推广储能应用和商业化、加强基础研发和标准检测平台建设等方面开展了系列工作。储能国际峰会暨展览会(ESIE)是联盟引导我国储能市场良性发展、支撑储能产业政策制定、解决产业共性问题方面的重要平台,在全球范围内具有广泛的影响力,是每一年能源从业者不容错过的储能盛会。

“第十三届储能国际峰会暨展览会(ESIE 2025)”已定档2025年4月10-12日。由中关村储能产业技术联盟、中国能源研究会、中国科学院工程热物理研究所联合主办,将在北京顺义新国展二期召开。ESIE 被称为中国储能产业发展的“风向标”和“晴雨表”。ESIE 2025将继续沿用“会+展+赛+N”的活动模式,共开设七大主题展馆,展览面积突破20万平米,将汇聚800+参展商,4000+上下游企业,专业观众预计突破20万人次;同期将组织40+场主题论坛及闭门研讨,将有400+院士专家、储能领袖及高管参与演讲。ESIE 2025期待与您相聚北京顺义新国展二期!

来源:中关村储能产业技术联盟

评论