据储能界了解到,出海已是必选项,不出海就出局,这是锂电行业的共识。

海外市场的潜力之于锂电企业而言,犹如“塞壬的歌声”,吸引着英勇的少年往赴热土“寻金”。

今年年初,宁德时代董事长曾毓群亲自发出了一封“出海动员信”,被内部称为“一号文件”。

从2023年三季度起,宁德时代的市场份额就超过了动力电池全球出货龙头LG新能源,且这一优势仍保持到现在。

韩国研究机构SNE Research最新披露的数据显示,宁德时代在2024年1-7月在不含中国的全球市场的动力电池装车量的市场份额是26.9%,超越了LG新能源26.2%的份额。

但曾毓群在“一号文件”中认为海外份额“仍有巨大的增长空间。”公司内部称,“谁到海外去,谁就是宁德时代的英雄。”

从“卖出去”到“出去造”

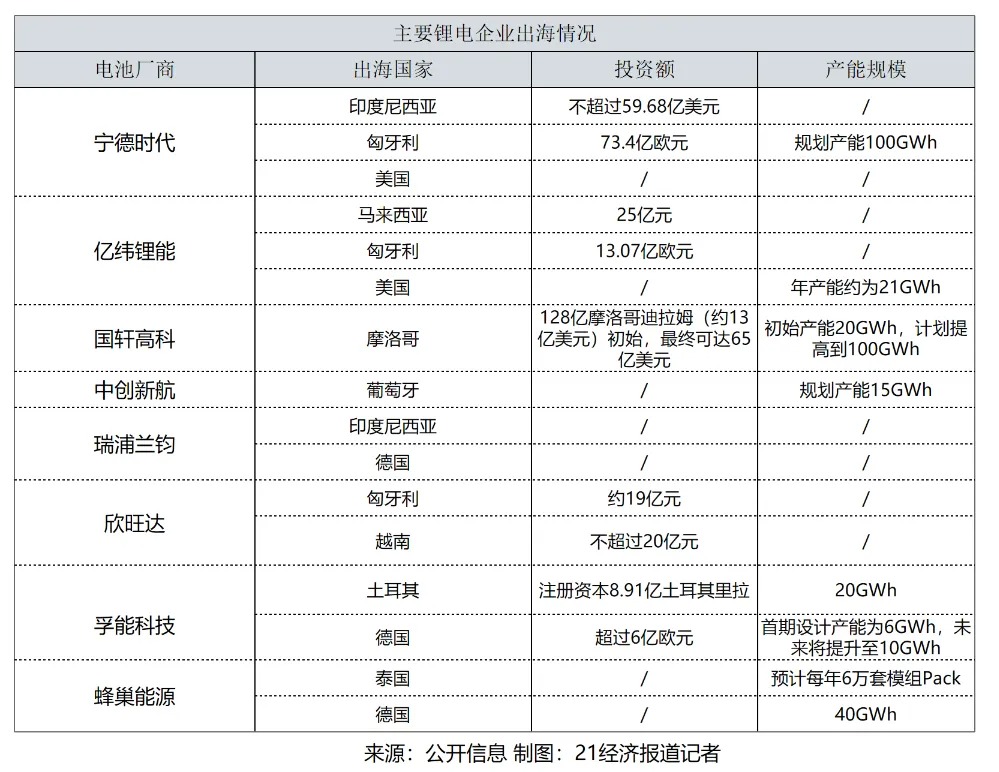

出海已是必选项,不出海就出局,这是锂电行业的共识。紧随宁德时代身后的,是锂电企业纷纷表态出海一事。

蜂巢能源董事长兼CEO杨红新认为,中国动力电池现在具有技术、产能、供应链、人才等各方面的先机,出海是大势所趋。孚能科技则表示,2024年海外客户是公司营业收入重要来源之一,公司将制定明确的海外市场布局。

锂电出海,最显著的吸引力便是海外毛利率显著高于国内。

从半年报来看,宁德时代上半年境外业务毛利率为29.65%,高于境内业务4.47个百分点。二线电池厂亿纬锂能、国轩高科海外业务也有不俗的表现,在毛利率方面分别实现了21.73%、21.12%,高于国内7.05个百分点、4.94个百分点。

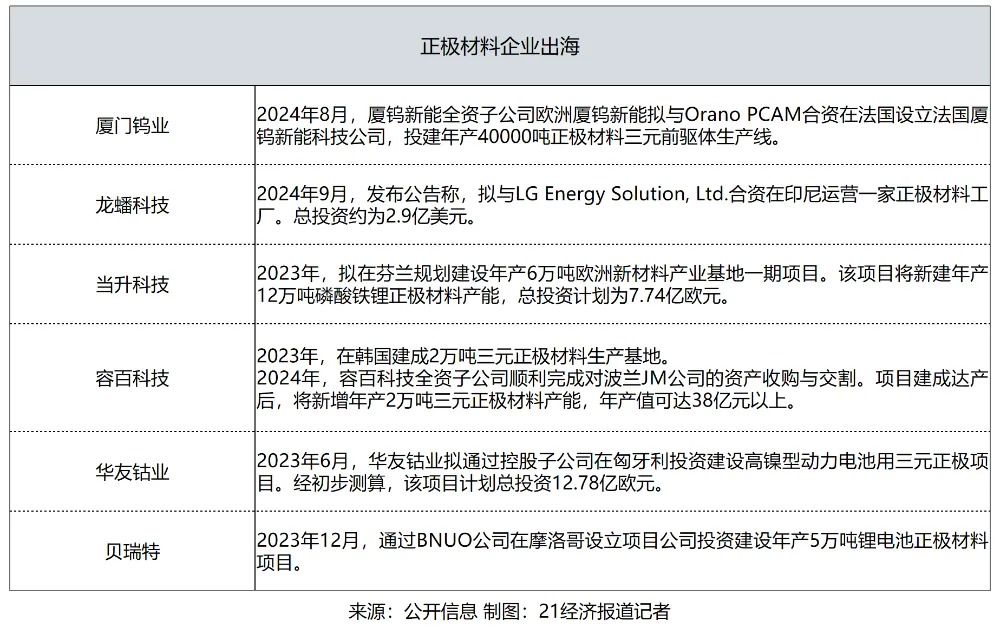

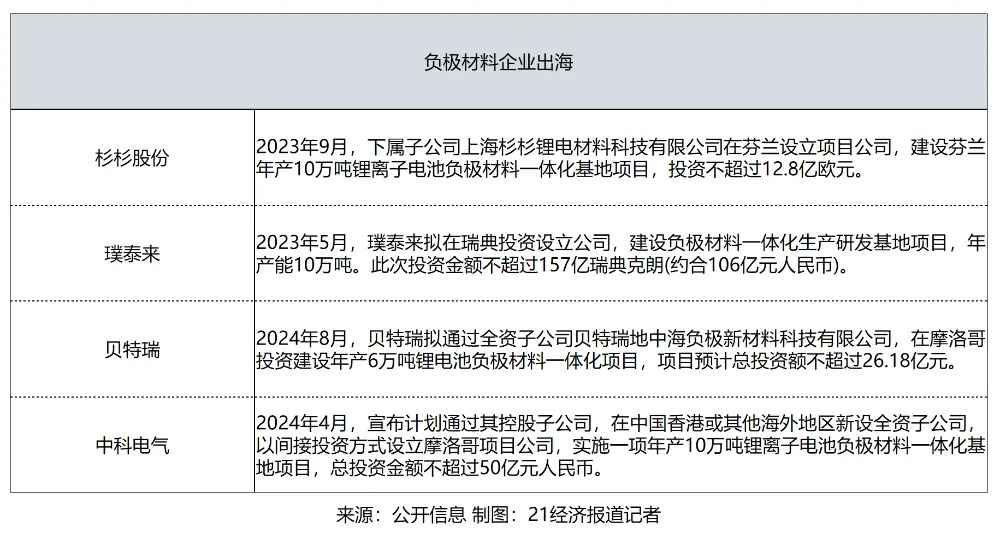

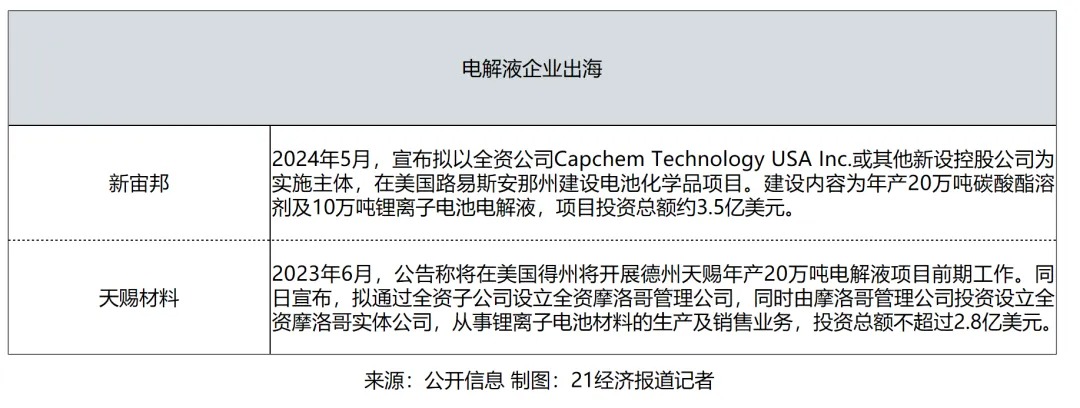

一方面,中国动力电池出海带动了其相关的四大主材与设备厂商的出海。据InfoLink Consulting数据,截至2023年底,在海外投运的中国锂电制造商的电芯工厂已有6个,海外规划产能超过579GWh(仅计算电芯产能), 2023年全年新增规划产能198.5GWh。根据GGII(高工产业研究院)的统计,2023年共有超20家锂电企业赴海外建厂,其中三元前驱体和正极材料企业居多。

9月23日晚,又有两家锂电产业链公司公告了海外设厂之事,分别涉及正极材料与隔膜环节的产能投资计划。

恩捷股份拟于马来西亚投建年产10亿平方米锂电池隔离膜项目,预计投资金额约20亿元。万润新能拟投资约1.68亿美元(约合人民币11.85亿元)于美国投建5万吨磷酸铁锂产能。

恩捷股份称,公司锂电池隔离膜产品主要在国内销售,也向日韩欧美等客户出口销售,2024年上半年境外销售收入占比为20.04 %。而美国是万润新能的出海首站,其此前大部分营收来自国内,上半年海外收入仅为1.68万元。

先导智能是国内第一批出海的设备厂商。先导智能的相关负责人告诉21世纪经济报道记者,随着中国新能源行业快速发展竞争力逐步增强,以及海外市场的需求猛增,国内设备厂商纷纷认识到海外市场的机遇。

另一方面,从“产品出海”到“产能出海”,中国锂电产业链在不同目的地面临各自相同或不同的挑战。尽管海外机会诱人,但企业要打的是一场“硬仗”。杨红新认为,如何避免在海外过度竞争或在海外踩坑,电池行业的整个产业链需要高度的协同、共享。

产能兑现会否拉大一二线厂商差距?

中国电池企业出海的投资规模庞大。据《中国锂电产业链企业出海战略研究报告(2024年)》数据,截至2024年6月,中国锂电产业链企业公布的海外总投资金额达到5648亿元,其中欧洲是中国锂电产业链企业主要出海目的地,占比达到37%,其次为东南亚地区,而受地缘政治影响,美国市场的投资额占比仅10%。

21世纪经济报道记者统计发现,在欧洲地区,德国和匈牙利是动力电池企业出海的“热土”。在东南亚市场,泰国、马来西亚和印度尼西亚等国家逐渐成为中国企业出海的新兴目的地。

其中,印尼拥有全球最大储量的镍矿资源,这是生产电动汽车电池必不可少的关键材料。青山集团控股的瑞浦兰钧就将其首个海外电池工厂将落子印尼。龙蟠科技也在去年拟与LG新能源合资,在印尼新建一家正极材料工厂;贝特瑞计划在印尼建设年产16万吨负极材料项目,目前年产能已达一半。宁德时代早在2022年就在此布局了相关回收产能。

而在欧洲,早先出海的企业或将享受首批出海红利。

东兴证券的研报指出,国内电池厂商早在2018年起已开始在欧洲规划布局产能,现阶段宁德时代、国轩高科第一批产能已落地投产。欧洲对新能源车的相关指引与激励作用显著,渗透率稳固攀升,国内各厂商持续加码,产能布局建设提速。预计国内厂商欧洲地区产能将于2025年开始密集释放。

不过,企业出海无法回避文化与贸易等冲突。业内人士曾告诉21世纪经济报道记者,一系列的要求将提高中国企业进入欧洲市场的成本,对产品出口和投资建厂都带来了严峻的挑战,另一方面,出海还面临着文化差异、NGO组织认可等在地化问题的挑战。

而在北美市场,为了降低地缘政治带来的风险,规避贸易保护主义的影响,独立建厂、技术授权是中国企业出海的重要途径。2023年宁德时代与福特汽车对外宣布进行合作。福特汽车将在美国密歇根州建设一座电池工厂,并拥有其所有权,宁德时代则提供筹建和运营服务,同时就电池专利技术进行授权。这一模式被称为“LRS轻资产输出模式”。

“中国龙头企业有望把握美国本土电池产能供给不足的窗口期实现产能落地,并凭借成本与技术等维度在美国市场维持当前相对于日韩厂商的竞争优势,持续分享北美市场爆发红利。”东兴证券的研报指出。

国海证券分析师李航认为,具备长续经营能力、本土设厂能力、历史合作经验、成本优势的企业,才有望支撑海外布局,未来海外的竞争会使得一二线厂商差距再次拉大。

评论